Porez

Porez je nedobrovoljno plaćanje državi koje nije praćeno protivuslugom koju bi od nje primio platilac poreza.[1] Neplaćanje ili izbegavanje ili otpor oporezivanju se kažnjava zakonom. Porezi se sastoje od direktnog ili indirektnog poreza i mogu biti isplaćeni u novcu ili kao radni ekvivalent. Većina zemalja ima sistem poreza kojim se plaća za javne / zajedničke / usaglašene nacionalne potrebe i funkcije vlade: neke određuju jednu stopu poreza na lični godišnji prihod, neke koriste skalu zasnovanu na godišnjim iznosima prihoda, a neke zemlje su skoro u potpunosti bez oporezivanja ili imaju vrlo niske stope poreza za određene oblasti poreza. Neke zemlje naplaćuju porez i na prihode korporacije i dividende. Ovo se često naziva dvostruko oporezivanje, jer će pojedini akcionari koji primaju ovu isplatu od kompanije takođe biti oporezovani na taj lični dohodak.

Pregled

[uredi | uredi izvor]

Pravna i ekonomska definicija poreza razlikuju se u tome što ekonomisti ne smatraju mnoge transfere vladama kao poreze. Na primer, neki transferi u javni sektor su uporedivi sa cenama. Primeri obuhvataju školarinu na javnim univerzitetima i naknade za komunalne usluge koje pružaju lokalne vlasti. Vlade takođe dobijaju resurse tako što „stvaraju“ novac i kovanice (na primer, štampanjem novčanica i kovanjem novca), putem dobrovoljnih poklona (na primer, doprinosa javnim univerzitetima i muzejima), nametanjem kazni (kao što su kazne za saobraćaj), zaduživanjem i konfiskacijom bogatstva. Sa stanovišta ekonomista, porez je nekrivičan, mada obavezan prenos sredstava sa privatnog na javni sektor obračunat na osnovu unapred utvrđenih kriterijuma i bez upućivanja na specifične primljene usluge.

U savremenim sistemima poreza, vlade ubiraju poreze u novcu; mada je oporezivanje u materijalnim dobrima karakteristično za tradicionalne ili pre-kapitalističke države i njihove funkcionalne ekvivalente. Metod oporezivanja i vladina upotreba sakupljenih poreza često je predmet debata u politici i ekonomiji. Sakupljanje poreza vrši vladin ogranak kao što je Kanadska agencija za prihode, Služba unutrašnjih prihoda (IRS) u Sjedinjenim Američkim Državama ili Služba prihoda i carina njenog veličanstva (HMRC) u Ujedinjenom Kraljevstvu. Kada porez nije u potpunosti isplaćen, država može da nametne građanske kazne (kao što su novčane kazne ili oduzimanje imovine) ili kriminalne sankcije (kao što je zatvaranje) dužničkog entiteta ili pojedinca.[2]

Svrha i efekti

[uredi | uredi izvor]Naplaćivanje poreza ima za cilj povećanje prihoda za finansiranje vlade i / ili promenu cena kako bi se uticalo na potražnju. Države i njihovi funkcionalni ekvivalenti su tokom istorije koristili novac koji se obezbeđuje porezom da bi izvršili mnoge funkcije. Neke od njih uključuju i troškove ekonomske infrastrukture (putevi, javni prevoz, sanitarije, pravni sistemi, javna sigurnost, obrazovanje,[3] zdravstveni sistemi), vojska, naučno istraživanje, kultura i umetnost, javni radovi, distribucija, prikupljanje i diseminacija podataka, javno osiguranje, kao i delovanje same vlade. Sposobnost vlade da podigne porez naziva se njen fiskalni kapacitet.

Kada troškovi premašuju poreske prihode, vlada gomila dug. Deo poreza se može koristiti za otplaćivanje prošlih dugova. Vlade takođe koriste poreze za finansiranje socijalne pomoći i javnih usluga. Ove usluge mogu uključivati obrazovne sisteme, penzije za starije osobe, naknade za nezaposlenost i javni prevoz. Sistemi upravljanja energijom, vodom i otpadom su takođe uobičajene javne službe.

Prema pristalicama teorije pravljenja novca, porezi nisu potrebni za prihode vlade, dokle god je vlada u sporu oko izdavanja dekretnog novca. Prema ovom mišljenju, svrha poreza je održavanje stabilnosti valute, izražavanje javne politike u pogledu raspodele bogatstva, subvencioniranje određenih industrija ili grupa stanovništva ili izolovanje troškova određenih naknada, kao što su autoputevi ili socijalna pomoć.[4]

Efekti se mogu podeliti u dve fundamentalne kategorije::

- Porezi izazivaju efekat prihoda, jer oni smanjuju kupovnu moć poreskih obveznika.

- Porezi izazivaju efekat supstitucije kad oporezivanje izaziva supstituciju između oporezivih proizvoda i robe bez poreza.

Ako se uzmu u obzir, na primer, dve normalne robe, x i y, čije su cene respektivno px i py i ograničenje individualnog budžeta dato jednačinom xpx + ypy = Y, gde je Y prihod. Nagib budžetskog ograničenja, na grafiku gde je dobro x predstavljeno na vertikalnoj osi i dobro y na horizontalnoj osi, jednak je -py/px. Početni ekvilibrijum je u tački (C), u kojoj su budžetsko ograničenje i kriva indiferentnosti tangente, uvodeći jedan ad valorem porez na y dobro (budžetsko ograničenje pxx + py(1 + τ)y = Y) ), nagib budžetskog ograničenja postaje jednak -py(1 + τ)/px. Novi ekvilibrijum je sada u tangentnoj tački (A) sa nižom krivom indiferencije.

Kao što se može primetiti, uvođenje poreza dovodi do dve posledice:

- On menja potrošačev realni prihod (manje kupovne moći)

- On podiže relativne cene y dobra.

Efekat prihoda pokazuje varijaciju kvantiteta dobra y datu promenom realnog prihoda. Efekat supstitucije pokazuje varijaciju dobra y određenu relativnom varijacijom cena. Ova vrsta oporezivanja (koja izaziva efekat supstitucije) može se smatrati distorzijom.

Drugi primer može da bude uvođenje paušalnog poreza na prihod (xpx + ypy = Y - T), sa paralelnim pomeranjem budžetskog ograničenja naniže, što može da proizvede veći prihod sa istim gubitkom potrošačkog utroška u odnosu slučaj poreza na imovinu. Sa druge tačke gledišta, isti prihod može da bude ostvaren uz niže žrtvovanje utroška. Isti rezultat, ostvaren paušalnim porezom na prihod, može se dobiti sledećim tipovima poreza (svi oni izazivaju samo pomeranje budžetskih ograničenja, bez uzrokovanja efekta supstitucije), nagib budžetskog ograničenja ostaje isti (-px/py):

- Opšti porez na potrošnju: (budžetsko ograničenje: px(1 + τ)x + py(1 + τ)y = Y)

- Proporcionalni porez na dohodak građana: (budžetsko ograničenje: xpx + ypy = Y(1 - t))

Kada su t i τ stope izabrane poštujući ove jednačine (gde je t stopa poreza na prihod a tau stopa poreza na potrošnju):

efekti ova dva poreza su isti.

Porez efektivno menja relativne cene robe. Stoga većina ekonomista, a posebno neoklasični ekonomisti tvrde da oporezivanje stvara tržišne distorzije i dovodi do neefikasnosti privrede, osim ako ne postoje (pozitivne ili negativne) eksternalije povezane sa aktivnostima koje su oporezovane, koje bi trebalo da budu internalizovane da se ostvario efikasan tržišni ishod.[3] Oni su stoga nastojali da identifikuju takav sistem oporezivanja, kojim bi se minimizovalo ovo izobličenje.[5] Nedavna saznanja sugerišu da u Sjedinjenim Američkim Državama, savezna vlada efektivno oporeziva ulaganja u visoko obrazovanje u većoj meri nego što subvencioniše visoko obrazovanje, čime doprinosi nedostatku kvalifikovanih radnika i neobično visokim razlikama u prihodu pre plaćanja poreza između visoko obrazovanih i manje obrazovanih radnika.

Porezi mogu čak imati uticaja na ponudu rada: može se posmatrati model, u kome je potrošač izabrao broj sati provedenih na radu i količinu potrošnje, i da postoji samo jedna roba, i da ne dolazi do uštede prihoda.

Potrošači imaju određeni broj sati (H), koji je podeljen između rada (L) i slobodnog vremena (F = H - L). Plaćanje po satu se označava sa w i ono je indikator oportunitetnog troška slobodnog vremena, odnosno prihoda radi koga se pojedinac odriče potrošnje dodatnog sata slobodnog vremena. Potrošnja i dužina radnog vremena imaju pozitivan odnos, više sati na radu znači veće zarade, i pod pretpostavkom da radnici ne uštede novac, veće zarade podrazumevaju povećanje potrošnje (Y = C = wL). Slobodno vreme i potrošnja se mogu posmatrati kao dva normalna dobra (radnici moraju da biraju između dodatnog sata rada, što znači veće potrošnje, ili dodatnog sata slobodnog vremena) i budžetsko ograničenje ima negativan nagib (Y = w(H - F)). Kriva indiferentnosti koja povezuje ova dva dobra ima negativan nagib i slobodno vreme postaje sve važnije kod visokih nivoa potrošnje. To je zato što je visok nivo potrošnje znači da ljudi već provode mnogo sati radeći, tako da je u toj situaciji njima potrebno više slobodnog vremena, a to znači da oni treba da budu plaćeni više da bi radili dodatni sat. Proporcionalni porez na prihod, menja nagib budžetskog ograničenja (sada Y = w(1 - t)(H - F)), i podrazumeva efekte supstitucije i dohotka. Problem je u tome što ova dva efekta idu u suprotnim pravcima: efekat prihoda pokazuje da se sa porezom na prihod potrošač oseća siromašnijim i iz tog razloga on želi da radi više, što izaziva povećanje ponude radne snage. Sa druge strane, efekat supstitucije pokazuje da je slobodno vreme, koje je normalna roba, sada pogodnije od potrošnje i to podrazumeva smanjenje ponude radne snage. Dakle, ukupan efekat može biti povećanje ili smanjenje ponude radne snage u zavisnosti od oblika krive indiferentnosti.

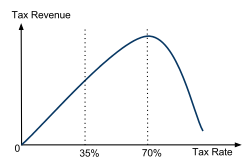

Laferova kriva prikazuje količinu vladinih prihoda u funkciji poreskih stopa. Ona pokazuje da nakon kritične stope prihodi vlade počnu da se smanjuju kao posledica pada ponude radne snage. Ova teorija izražava da ako se sistem nalazi iza te kritične tačke, smanjenje stope poreza treba da podrazumeva porast ponude radne snage, koja bi zauzvrat dovela do povećanja državnog prihoda.

Vlade koriste različite vrste poreza i variraju poreske stope. Oni to čine da bi rasporedili poresko opterećenje među pojedincima ili klasama stanovništva uključenih u oporezive aktivnosti, kao što je poslovni sektor, ili da bi redistribuirali resurse između pojedinaca ili klasa u populaciji. Istorijski, porezi na siromašne su podržavali plemstvo; moderni sistem socijalne zaštite ima za cilj podršku siromašnima, invalidima ili penzionisanim putem oporezivanja onih koji su u radnom odnosu. Osim toga, porezi se primenjuju kako bi se finansirala strana pomoć i vojna ulaganja, kako bi se uticalo na makroekonomski učinak ekonomije (vladina strategija za to se naziva njenom fiskalnom politikom; videti takođe poreske olakšice), ili da bi se modifikovali obrasci potrošnje ili zaposlenosti unutar privrede, tako što neke klase transakcija čine manje ili više atraktivnim.

Državni poreski sistem često odražava njene javne vrednosti i vrednosti onih sa trenutnom političkom moći. Da bi se stvorio sistem oporezivanja, država mora da napravi izbor u pogledu raspodele poreskog opterećenja - ko će platiti poreze i koliko će platiti - i kako će sakupljeni porezi biti potrošeni. U demokratskim zemljama gde javnost bira one koji su zaduženi za uspostavljanje ili administriranje poreskog sistema, ovi izbori odražavaju tip zajednice koju javnost želi da stvori. U zemljama u kojima javnost nema značajan uticaj na sistem oporezivanja, taj sistem može bolje odražavati vrednosti onih koji su na vlasti.

Svi veliki biznisi imaju administrativne troškove počevši od procesa prikupljanja prihoda od kupaca, pa do dobavljača robe ili usluga koje se kupuju. Oporezivanje se ne razlikuje; resurs prikupljen od javnosti putem oporezivanja je uvek veći od iznosa koji može koristiti vlada. Razlika se naziva troškovima poštovanja i time su obuhvaćeni (na primer) trošak radne snage i drugi troškovi nastali pri sprovođenju poreskih zakona i pravila. Prikupljanje poreza namenjenog potrošnji u određenu svrhu, na primer sakupljanje poreza na alkohol za direktno plaćanje centara za rehabilitaciju alkoholizma, naziva se hipotekacijom. Ministri finansija obično ne podržavaju tu praksu, jer se njom umanjuje njihova sloboda delovanja. Neki ekonomski teoretičari smatraju da je hipotekacija intelektualno nepoštena, jer u stvarnosti novac je zamenjiv. Osim toga, često se dešava da porezi ili inicijative koji su inicijalno namenjeni finansiranju nekih konkretnih vladinih programa, kasnije bivaju preusmereni u generalni fond vlade. U nekim slučajevima, takvi porezi se prikupljaju na suštinski neefikasne načine, na primer putem putarina za autoputeve.

Pošto vlade isto tako rešavaju i komercijalne sporove, naročito u zemljama sa opštim zakonodavstvom, slični argumenti se ponekad koriste za opravdavanje poreza na promet ili poreza na dodatu vrednost. Neki (libertarijanci, na primer) portretišu većinu ili sve forme poreza kao nemoralne zbog njihove prisilne (i stoga na kraju prinudne/nasilne) prirode. Najekstremnije antiporesko gledište, anarhokapitalizam, smatra da bi sve socijalne usluge trebalo da dobrovoljno kupi osoba koja ih koristi.

Istorija poreza

[uredi | uredi izvor]

Od kada postoji država, postoji i potreba da se ona finansira. Način njenog finansiranja se veoma menjao tokom vremena.

U starija vremena (antika i srednji vek)[7] , porezi su bili manje važni nego danas, a država i vladalac više su se oslanjali na prihode od krunske zemlje i rudnika plemenitih metala, koji su se nalazili u vladaočevoj svojini. Vladalac je, kao vlasnik svega postojećeg, koristio i rad podanika za svoje i državne potrebe, a bez oporezivanja. Snažnije države naplaćivale su tribut od pokorenih država.

Ipak, i tada su postojali izvesni porezi, odnosno dažbine. U Egiptu se pominju porez na ulje za kuvanje i glavarina, u Grčkoj carina i glavarina na robove i strance, u Rimu glavarina u ranijem periodu, a kasnije porez na nasleđe i na promet (žito, so), kao i carina.

I u srednjem veku prihodi od krunskih domena ostaju važan izvor prihoda vladaoca i države, ali se šire porezi u obliku glavarine, poreza na zemlju i nasleđe i raznih drugih dažbina. Deo poreza plaća se u naturi, kao deo žetve ili u stoci. Crkva stiče velike prihode kroz razne dažbine.

Pojava i rast mnogih poreza čvrsto je vezana za ratove i potrebu koju oni donose da se u kratkom roku znatno poveća državni prihod. Tako je prvi porez na dohodak građana uveden u Engleskoj 1799. godine kako bi se finansirao rat sa Napoleonom. I kasnije su skokovi u oporezivanju rezultat ratova (na primer, I i II svetskog), posle kojih poreski teret nije u potpunosti vraćan na pređašnji nivo.

Progresivan porez na dohodak uveden je prvi put u Pruskoj 1853, a zatim u drugim zemljama (Britanija 1907, SAD 1913, Francuska 1917).

U Engleskoj je u srednjem veku naplaćivan porez i za svaki prozor na zgradi. Poreski obveznici su zato zaziđivali prozore da bi plaćali manji porez. Posledica takve poreske politike se i danas može videti na nekim zgradama u Londonu.

Tokom ropstva pod Turcima, Turci su naplaćivali čak i porez koji se zvao „žvakalica“. Zbog ropstva pod Turcima, i dan danas mnogi Crnogorci ne plaćaju potrebne poreze državi, jer poistovjećuju plaćanje poreza sa plaćanjem danka, koje smatraju za veliku sramotu.

Tipovi poreza

[uredi | uredi izvor]Osnovna podela poreza je na neposredne i posredne.[8] Neposredni porezi su oni koje plaćaju poreski obveznici koji ih i snose (porezi na dohodak građana, dobit preduzeća i slično), dok se kod posrednih poreza (porezi na promet, carine i slično) unapred zna da će ih poreski obveznih (trgovinsko preduzeće ili uvoznik) prebaciti na nekog drugog (potrošača). Podela je ipak nepotpuna i nejasna, budući da postoji prevaljivanje i neposrednih poreza, pa nije uvek jasno ko ih snosi.

Osnovni porezi su:

Porez na dohodak građana, koji pokušava da obuhvati sve prihode jednog građanina (ili ponekada porodice). Pogodan je za redistribuciju i obično progresivan, kako bi se jače zahvatili dohoci najbogatijih. Znatna progresivnost iz prvih decenija posle II svetskog rata (marginalna poreska stopa i do 70%) napuštena je u većini zemalja, jer se pokazala negativno sa stanovišta produktivnog rada, investiranja i odliva kapitala iz zemlje. Sada je progresija obično umerena, ili je čak nema. Od ukupnog prihoda obično se odbijaju neke stavke da bi se dobio oporezivi dohodak, kao što su izdržavanje članova porodice, zdravstveni troškovi, donacije i slično. Naplatu poreza olakšava tehnika zvana oporezivanje po odbitku, gde akontaciju poreza ne uplaćuje sam obveznik, već onaj ko njemu uplaćuje prihod/dohodak, kao što je poslodavac za porez na platu ili isplatilac autorskog honorara.[9][10]

Porez na dobit preduzeća, koji plaćaju preduzeća na profit koji ostvare u jednoj godini. Dobit se tretira kao razlika između ukupnih prihoda i troškova poslovanja. Moguća su i dodatna umanjenja, na primer za izvršene investicije, ubrzanu amortizaciju i slično. Stopa je uvek proporcionalna. U Srbiji je 2004—2006. godine 10%

Porez na promet je monofazni porez koji se naplaćuje u maloprodaji. I dalje postoji u SAD.

Porez na dodatu vrednost je porez na promet koji se naplaćuje u svakoj fazi prometa. Ideja je da se uzajamnom kontrolom platilaca poreza, a u sopstvenom interesu, smanji stepen izbegavanja plaćanja poreza. Prvi put primenjen u Francuskoj, a danas ga koristi velika većina zemalja u svetu. Srbija ga je uvela 1. januara 2005. godine.

Akciza je dodatan i visok porez na promet koji se obično naplaćuje na robu sa niskom elastičnošću tražnje, kao što su alkohol, duvan, nafta i derivati.

Porez na imovinu je porez kojim se obično obuhvataju nepokretna imovina i, ponekad, vrednosni papiri. Obično pripada lokalnim vlastima.

Porez na nasleđe. Ideja sa ovim porezom je da se makar povremeno, u trenutku smrti vlasnika, oporezuje ukupan kapital pojedinca ili porodice. U Srbiji su nasledstva najbližih rođaka izuzeta od poreza.

Porez na kapitalne dobitke je porez koji se plaća u trenutku prodaje neke imovine (nekretnine, vrednosni papiri itd) na njenu uvećanu vrednost od trenutka nabavke.

Poreski rajevi

[uredi | uredi izvor]Poreski rajevi su države ili delovi država (teritorije) u kojima poreska pravila omogućavaju minimalno efektivno poresko opterećenje.[11]

Reference

[uredi | uredi izvor]- ^ McLure, Charles E., Jr. „Taxation”. Britannica. Pristupljeno 3. 3. 2015.

- ^ See for example 26 U.S.C. § 7203 in the case of U.S. Federal taxes.

- ^ a b Simkovic, Michael (2015). „The Knowledge Tax”. University of Chicago Law Review. SSRN 2551567

.

.

- ^ Beardsley, Ruml. „Taxes for Revenue are Obsolete” (PDF). American Affairs. VIII (1). Arhivirano iz originala (PDF) 14. 3. 2017. g.

- ^ Simkovic, Michael. „The Knowledge Tax”. University of Chicago Law Review. SSRN 2551567

.

.

- ^ Artoni, Roberto (2015). Elementi di scienza delle finanze. il Mulino.

- ^ David F. Burg (2004). A World History of Tax Rebellions. Taylor & Francis. ISBN 9780415924986.

- ^ „Definition of Taxes (Note by the Chairman), 1996” (PDF). Pristupljeno 22. 1. 2013.

- ^ McCluskey, William J.; Franzsen, Riël C. D. (2005). Land Value Taxation: An Applied Analysis. Ashgate Publishing, Ltd. str. 4. ISBN 978-0-7546-1490-6.

- ^ „TPC Tax Topics | Federal Budget”. Taxpolicycenter.org. Pristupljeno 27. 3. 2009.

- ^ Ivkovic, V. (13. 5. 2016). Tax havens and offshore business: Doing business through tax havens. CreateSpace Independent Publishing Platform. str. 62. ASIN B01FONMW94.

Literatura

[uredi | uredi izvor]- My taxes go where? How countries spend your money (17 February 2015), The BBC

- Minarik, Joseph J. (2008). „Taxation”. Ur.: David R. Henderson. Concise Encyclopedia of Economics (2nd izd.). Library of Economics and Liberty. ISBN 978-0865976658. OCLC 237794267.

- Ivkovic, Vesna (2016). "Tax havens and offshore business: Doing business through tax havens" (1st izd.). Belgrade: CreateSpace Independent Publishing Platform. ISBN 978-86-80610-00-9. Pristupljeno 20. 11. 2018.